Imposto de renda 2023: saiba como declarar valores recebidos em precatórios

Atendendo aos pedidos de muitos associados, a Assecor, com a ajuda do material elaborado e publicado pelo Sindireceita, apresenta informações importantes de como declarar valores recebidos em precatórios ou Requisições de Pequeno Valor (RPVs) na Declaração do Imposto sobre a Renda da Pessoa Física.

A opção mais indicada, de acordo com o Sindireceita, é a “Tributação Exclusiva na Fonte”. Nessa opção, o programa irá multiplicar a tabela do IRPF pelo número de meses a que se refere o precatório ou RPV, reduzindo dessa forma, o valor do imposto devido.

A opção “Ajuste Anual” apenas seria recomendável para quem tiver elevadas deduções na base de cálculo do Imposto de Renda, a exemplo de elevados gastos médicos ou com pensão alimentícia. Nessa opção, todo o valor tributável do precatório ou RPV será somado aos demais rendimentos tributáveis recebidos no ano de 2022 para compor a tributação pelo regime de caixa, cuja alíquota é a constante da tabela progressiva do imposto de renda.Como declarar?

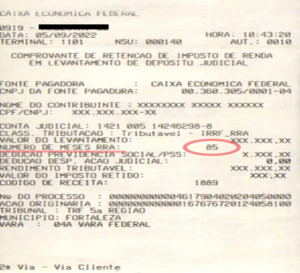

As principais informações constarão no documento fornecido pela instituição bancária na qual foi recebido o precatório ou RPV, que são:

Banco do Brasil CNPJ n. 00.000.000/0001-91; ou

Caixa Econômica CNPJ n. 00.360.305/0001-04.

Para declarar, no campo “RENDIMENTOS RECEBIDOS ACUMULADAMENTE”, em qualquer das opções escolhidas pelo filiado (“Ajuste Anual” ou “Tributação Exclusiva na Fonte” conforme dito acima), as informações deverão ser extraídas do documento fornecido pela instituição bancária no momento do saque do precatório/RPV (extrato).

No campo “rendimentos tributáveis”, o valor a ser informado deverá ser o valor Bruto (constante no documento fornecido pela instituição bancária) abatido da parcela referente aos juros. As demais informações (“Contribuição previdenciária oficial”, “imposto retido na fonte” e “Mês de recebimento”) também deverão ser extraídas do documento fornecido pela instituição bancária, entregue a cada beneficiário no momento do saque do precatório ou RPV.

Para os que eventualmente não mais possuam o documento fornecido pelo banco, poderá obter, diretamente perante qualquer agência da respectiva instituição bancária, a cópia da sua DIRF, bastando solicitar utilizando-se do número de seu CPF.

Para fins de declaração no ajuste anual de Imposto de Renda, basta o beneficiário efetuar a denominada “regra de três”, tomando por base os valores (principal e juros) constantes no requisitório (os quais serão alimentados na área restrita), para separar os valores (principal e juros) constantes no comprovante fornecido pela instituição bancária que efetuou o pagamento, conforme exemplo a seguir.

I) na área restrita no site conste:

Principal = R$ 80.000,00

Juros = R$ 87.000,00

TOTAL: R$ 167.000,00

II) no comprovante da instituição bancária conste:

VALOR ÚNICO = R$ 183.700,00

III) CÁLCULO:

R$ 167.000,00 (soma valores contidos no site) —– 100%

R$ 80.000 (valor principal informado no site) ——– x%

Conta: x% = 80.000 * 100 / 167.000 = 47,90% (percentual valor Principal).

Valor juros = 183.700 – 87.900 = R$ 95.707,70

Aos isentos de imposto de renda em virtude de moléstia grave, o total do rendimento recebido no precatório deverá ser lançado na ficha “Rendimentos Isentos e Não Tributáveis”, não havendo necessidade de declarar qualquer valor na ficha de “Rendimentos Recebidos Acumuladamente”.

Reportando-se ao EXTRATO fornecido no ato do levantamento dos valores na instituição bancária, é importante informar que em alguns extratos constam o número de meses executados na ação, como o exemplo abaixo: